- 7 enero, 2021

- Publicado por: audicomex

- Categoría: Auditoría, Consultores Empresariales, Impuestos, Tributación

No hay comentarios

- Solamente para el año 2020 se deberá presentar la declaración del impuesto a la renta de las microempresas de manera anual, los futuros años se debe declarar de manera semestral

- Los contribuyentes especiales pueden ser calificados en el Régimen Impositivo de Microempresas, los mismos que deben cumplir con las fechas para la declaraciones estipuladas para el efecto

- Las declaraciones de retenciones en la fuente e IVA se debe declarar de manera semestral pero pueden por decisión del contribuyente seguir declarando de manera mensual

- No existe una exclusión de que las microempresas no puedan ser agentes de retención

- La declaración anual (formulario 101 – 102) que se presenta en abril debe ser presentada de manera adicional cuando: *Todas las sociedades y los establecimientos permanentes de sociedades no residentes en todos los casos * Las personas naturales que obtengan ingresos por otras fuentes adicionales a la actividad empresarial sujeta al Régimen Impositivo para microempresas * Las personas naturales que requieran solicitar el pago en exceso o presentar el reclamo de pago indebido del impuesto a la renta

- La base imponible sobre la que se aplicara la tarifa del impuesto a la renta para microempresas se considerarán los ingresos brutos gravado provenientes de la actividad empresarial sujetos a este régimen, para el efecto a estos ingresos se restarán las devoluciones o descuentos comerciales, concedidos bajo cualquier modalidad, que consten en el mismo comprobante de venta o nota de crédito, adicionalmente se sumarán o restarán, según corresponda, los ajustes de generación y/o reversión por efecto de aplicación de impuestos diferidos declarados atribuibles a los ingresos en el ejercicio fiscal. Así como también de acuerdo con el decreto ejecutivo 1240 se podrá restar el crédito tributario de impuesto a la renta al que se tiene derecho de conformidad con la normativa tributaria.

- No se incluirán los ingresos que correspondan a las siguientes actividades los cuales deberán liquidarse en la forma prevista en la Ley de Régimen Tributario Interno (formulario 101 – 102).: * Sujetas al impuesto a la renta único * Ingresos provenientes de rendimientos financieros * Revalorización de activos * Premios de loterías, rifas y apuestas * Ingresos por regalías * Los provenientes del exterior que hayan sido sometidos a imposición en otro Estado * Los ingresos recibidos por herencias, legados y donaciones * Dividendos percibidos de sociedades o establecimientos permanentes de no residentes * Pensiones jubilares * Aquellos obtenidos por la enajenación ocasional de bienes muebles o inmuebles, y otros distintos de la actividad empresarial sujetos a este régimen

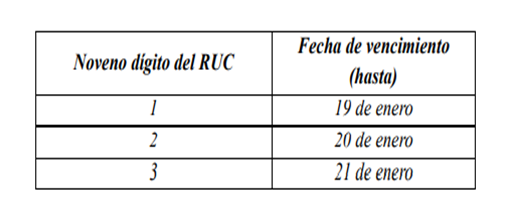

- De acuerdo con la RESOLUCIÓN Nro. NAC-DGERCGC21-00000002 los contribuyentes sujetos al régimen impositivo para microempresas cuyo noveno dígito del Registro Único de Contribuyentes (RUC) sea 1, 2 o 3 podrán por única vez- presentar la declaración y efectuar el pago del impuesto a la renta correspondiente al primer y segundo semestre del ejercicio fiscal 2020, sin que se generen multas ni intereses, hasta las fechas señaladas en el siguiente calendario:

9. Los contribuyentes que se encuentran en el Régimen de Microempresas que no tengan utilidades en el año 2020 pueden cancelar hasta el noviembre del 2021.

10. Si ya se cancelaron intereses y multas las mismas no serán devueltas.

11. Los contribuyentes que no tuvieron utilidades en el 2020 podrán pagar el impuesto a la renta de microempresa del 2021 hasta marzo del 2022.

12. Se espera que el SRI emita una resolución para aplicar el decreto 1240.

- Pagar el impuesto a la renta del ejercicio fiscal 2021, a declararse de manera semestral en los meses de julio de 2021 y enero del 2022, hasta el mes de marzo del 2022.